«Wir machen vorwärts für das Klima und die Umwelt. Im Einklang mit den ehrgeizigen Klima- und Energiezielen des Postkonzerns arbeiten wir daraufhin, bis 2030 betriebsintern klimaneutral zu sein und ab 2040 Netto-Null erreicht zu haben. Dabei müssen wir sowohl die eigenen, direkten Emissionen als auch die indirekten Emissionen senken. Wir haben zwei Hebel: Zum einen wollen wir unseren Kund:innen die Klimawirkungen ihrer Anlagen offenlegen. Zum anderen wirken wir darauf hin, dass die ermöglichten Emissionen im Einklang mit den Klima- und Energiezielen sind. Gemeinsam wollen wir es schaffen, dass die Welt auch für künftige Generationen noch lebenswert bleibt.» Philipp Merkt, CIO PostFinance

Sie befinden sich hier:

Anlagegeschäft und Nachhaltigkeit

Nachhaltigkeitsbezogen investierenNachhaltigkeit heisst, unseren Lebensraum und unsere Ressourcen so zu schonen, dass sowohl wir als auch künftige Generationen davon profitieren können. PostFinance bietet Ihnen die Möglichkeit, Ihr Geld nicht nur nach ökonomischen Kriterien anzulegen, sondern auch ESG-Faktoren zu berücksichtigen. Bei ESG geht es um die Themen Umwelt (Environment), Soziales (Social) und verantwortungsvolle Unternehmensführung (Governance). Das ist doch ganz normal.

-

Der Bundesrat hat die Nachhaltigkeit als Pfeiler der Schweizer Finanzmarktstrategie festgelegt und sich das ehrgeizige Ziel gesetzt, die Schweiz zu einem der weltweit führenden Standorte für nachhaltige Finanzen zu machen. Aber was ist nachhaltiges Investieren? Nachhaltige Anlagen sind nicht nur ein weiteres Produktangebot. Sie stehen für eine Anlagephilosophie. ESG-Anlagen berücksichtigen die ökologischen, sozialen und gesellschaftlichen Herausforderungen, vor denen unsere Welt steht. Es gibt verschiedene Anlagestrategien, um nachhaltigkeitsbezogen zu investieren.

Nachstehend einige ESG-Bereiche

Environment (Umwelt)

- CO2-Emissionen

- CO2-Fussabdruck des Produkts

- Wasserverbrauch

- Einsatz von Rohmaterial

- Benutzung von Landreserven

- Giftige Emissionen

- Verpackungsmaterial, Elektrosmog

- Nutzung von Chancen sauberer und erneuerbarer Energien

Governance (verantwortungsvolle Unternehmensführung)

- Diversität der Führung

- Bezahlung des Managements

- Buchführung

- Ethische Haltung

- Programme für interne Hinweisgeber (Whistleblower), Korruption, Absprachen und Geldwäsche

Social (Soziales)

- Umgang mit Mitarbeitenden

- Gleichstellung der Geschlechter, Diversität

- Gesundheitsmanagement und Sicherheit

- Lieferketten und Arbeitsstandards

- Produktqualität und -sicherheit

- Risiken bezüglich Demografie und Gesundheit der Gesellschaft

- Menschenrechte

- Zugang zu Kommunikation

-

Der Druck wächst, die Art und Weise zu verändern, wie wir mit unserer Umwelt und unseren Mitmenschen umgehen. Nachstehend finden Sie bekannte Nachhaltigkeitskriterien, um Anlagen zu bewerten.

-

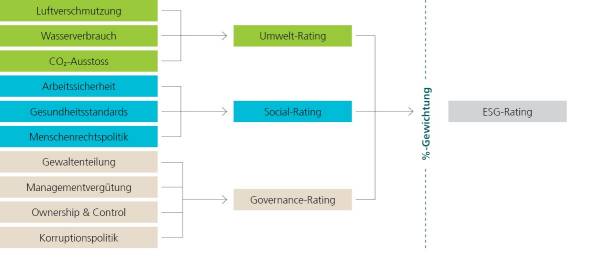

Das bekannteste und am weitesten verbreitete System, um nachhaltigkeitsbezogene Investitionen zu bewerten, ist das ESG-Rating. ESG steht für Environment (Umwelt), Social (Soziales) und Governance (verantwortungsvolle Unternehmensführung). ESG-Faktoren bilden das Fundament für die verschiedenen nachhaltigen Anlageansätze. Mit ESG-Ratings wird versucht, die Nachhaltigkeit von z. B. Unternehmen zu bewerten und in einem Rating auszudrücken. Dabei werden die drei Bereiche des nachhaltigen wirtschaftlichen Handelns beleuchtet. ESG-Ratings sollen somit eine Aussage darüber treffen, wie das Unternehmen seine Verantwortung wahrnimmt.

Rating-Agenturen bewerten die Nachhaltigkeitsfaktoren von Emittenten basierend auf eigenen Modellen. Es gibt verschiedene Anbieter, die ESG-Ratings erstellen und Investor:innen zur Verfügung stellen. Dabei ist zu beachten, dass jede Rating-Agentur ihre eigenen Rating-Kriterien verwendet, was dazu führen kann, dass ein Emittent je nach Rating-Anbieter unter¬schiedlich bewertet wird. Gründe für diese Unterschiede können beispielsweise der Einbezug von produzierten Produkten (Ist ein Produkt im Endeffekt nachhaltig oder nicht?), Lieferketten (Einbezug der gesamten Lieferkette oder lediglich des eigentlichen Produktionsprozesses) oder eine unterschiedliche Definition sowie Gewichtung der einzelnen Nachhaltigkeitsaspekte sein.

Die folgende Darstellung zeigt, nach welchem Grundschema ein ESG-Rating zustande kommen kann.

Quelle: Staub-Bisang/Stüttgen/Mattmann (2022) -

Bei den SDGs handelt es sich um 17 Ziele der Vereinten Nationen, die bis 2030 umgesetzt werden und als Katalysator für eine nachhaltige Entwicklung wirken sollen. Sie decken eine grosse Bandbreite von Nachhaltigkeitsthemen ab – von der Beseitigung des Hungers und dem Kampf gegen den Klimawandel bis hin zur Förderung eines verantwortungsbewussten Konsums und einer nachhaltigeren Gestaltung der Städte.

Der Link öffnet sich in einem neuen Fenster Mehr Informationen zu den SDGs auf globalgoals.org

-

Das zentrale Ziel des Pariser Abkommens (Paris Agreement) ist, die globale Verantwortung für die Bedrohung des Klimawandels zu stärken, indem der weltweite Temperaturanstieg in diesem Jahrhundert deutlich unter 2 Grad über dem vorin¬dustriellen Niveau gehalten wird. Zudem sollen Anstrengungen unternommen werden, um den Temperaturanstieg noch weiter auf 1,5 Grad zu begrenzen. Bei Investitionen in Produkte, die nach dem Pariser Abkommen ausgerichtet sind, kann der CO2-Fussabdruck gemessen und mit den Zielen des Pariser Abkommens abgeglichen werden.

Der Link öffnet sich in einem neuen Fenster Mehr Informationen zum Paris Abkommen auf un.org

-

Die Sustainable Finance Disclosure Regulation (SFDR) ist eine EU-Verordnung, die die Markttransparenz nachhaltiger Anlageprodukte verbessern, Greenwashing verhindern und die Transparenz bei Nachhaltigkeitsansprüchen von Finanzmarktteilnehmern erhöhen soll.

Es gibt drei Kategorien:

- Artikel 8: Fonds nach Art. 8 SFDR werden um¬gangssprachlich auch «hellgrün» genannt. Es muss angegeben werden, ob sie einen Anteil in ökologische oder soziale Themen investieren. Die Investitionen sollten generell dazu beitragen, ökologische und soziale Eigenschaften zu fördern.

- Artikel 9: Fonds nach Art. 9 SFDR gelten um¬gangssprachlich auch als «dunkelgrüne» Produkte. Hier bestehen strengere Anforderungen und die Produkte dürfen grundsätzlich nur in «nachhaltige Anlagen» investieren. Diese Produkte haben ein Nachhaltigkeitsziel, das messbar ist und klar ausgewiesen werden muss.

- Ist ein Fonds nicht nach Art. 8 oder 9 SFDR klassifiziert, gilt er als Art. 6 SFDR.

Die SFDR-Vorschriften betreffen alle dem EU-Recht unterstellten Produkte. Für Fonds mit Domizil Schweiz sind diese Vorgaben nicht zwingend.

-

-

Die Zusammensetzung nachhaltiger Anlagemöglichkeiten kann sich stark unterscheiden. Im Folgenden geben wir einen Überblick über die verschiedenen Ansätze und Strategien.

-

Beim Ausschluss (auch bekannt als Negativselektion oder normen- bzw. wertebasierter Ausschluss) entscheidet man bewusst, Anlagen bestimmter Unternehmen, Länder oder Emittenten aus einem Portfolio auszuschliessen. Die Ausschlusskriterien können sich auf verschiedene Aspekte wie Produktkategorien, Geschäftstätigkeiten oder -praktiken beziehen. Ausschlüsse lassen sich in zwei Hauptgruppen gliedern:

- Bedingungslose Ausschlüsse von Produkten oder Geschäftstätigkeiten, die den Werten der Anleger:innen widersprechen (z. B. Waffenherstellung) – auch als wertebasierte Ausschlüsse bezeichnet – oder übermässige ESG-Risiken nach sich ziehen (z. B. Kohleabbau).

- Bedingte Ausschlüsse von Unternehmen aufgrund ihrer negativen Geschäftspraktiken, wie Verstösse gegen bestimmte Normen, Vorschriften oder globale ESG-Standards (z. B. systematische Verstösse gegen die Menschenrechte) − häufig auch als normenbasierte Ausschlüsse bezeichnet.

Hinweis:

Es gibt verschiedene Formen von Ausschlusskriterien und je nach Anlegerzielen und -präferenzen werden sie unterschiedlich streng definiert. Wenn jedoch geltende Gesetze und Richtlinien eine Tätigkeit verbieten, kann ihr Ausschluss nicht glaubwürdig als Ausschlusskriterium für ein ESG-Produkt verwendet werden. Zum Beispiel verbietet in der Schweiz das Kriegsmaterialgesetz die Finanzierung von kontroversen Waffen. Daher sollten Anlagen, die einzig Hersteller bzw. Unternehmen von kontroversen Waffen ausschliessen, den Nachhaltigkeitsansatz «Ausschluss» nicht beanspruchen. Trotzdem ist es sinnvoll, Anleger:innen über die Anwendung dieses Kriteriums zu informieren. -

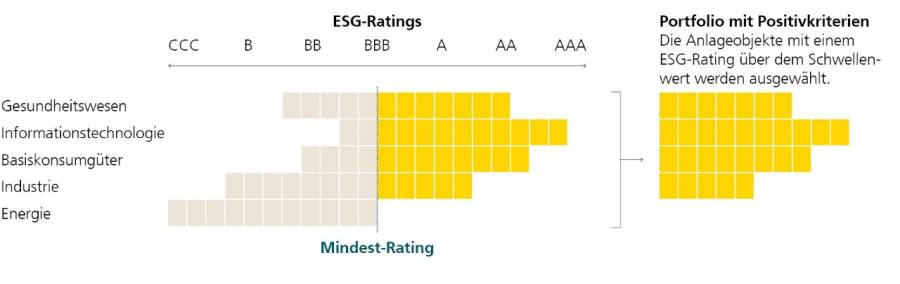

Bei der Positivselektion müssen Anlagen gewisse bindende nachhaltige Mindestkriterien erfüllen, damit sie für Investitionen berücksichtigt werden können. Mindestkriterien können beispielsweise anhand von Nachhaltigkeits-Ratings oder weiteren Nachhaltigkeitskennzahlen definiert werden.

Im folgenden Beispiel wird für die Positivselektion ein definiertes ESG-Mindestrating von BBB definiert (auf einer Skala von AAA bis CCC). Unternehmen, die dieses Kriterium nicht erfüllen, sind vom Anlageuniversum des entsprechenden Fonds ausgeschlossen.

Quelle: Staub-Bisang/Stüttgen/Mattmann (2022) -

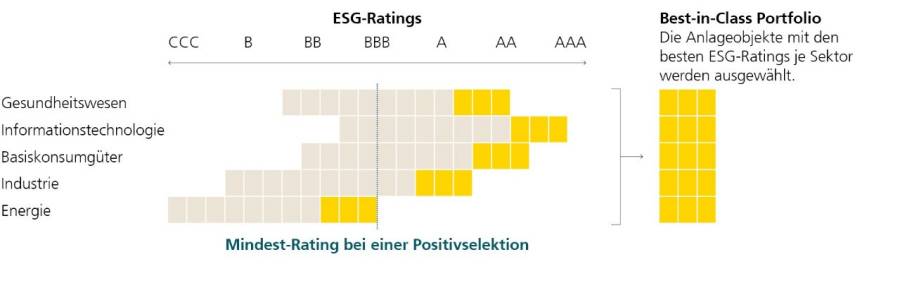

Mit dem Best-in-Class-Ansatz werden Anlagen berücksichtigt, die innerhalb ihrer Kategorie, Branche oder Vergleichsgruppe hinsichtlich Umwelt-, Sozial- und Governance-Performance (ESG) als besonders nachhaltig eingestuft werden. Alle Emittenten mit einem Rating über einem vordefinierten Schwellenwert gelten als investierbar. Der Schwellenwert kann unterschiedlich festgelegt werden. Dabei kann es sich auch um Branchen handeln, deren Produkte oder Produktionsweisen an sich nicht als nachhaltig gelten, jedoch werden die innerhalb dieser Branche im Bereich Nachhaltigkeit führenden Unternehmen berücksichtigt. Deshalb finden sich in den Portfolios vieler Nachhaltigkeitsfonds Unternehmen aus Branchen, die man dort nicht erwarten würde, z. B. Unternehmen aus der Chemie-, Mineralöl- und Automobilindustrie.

Die folgende Darstellung zeigt beispielhaft, wie pro Branche die nachhaltigsten Unternehmen berücksichtigt werden. Anders als bei der Positivselektion sind bei diesem Beispiel des Best-in-Class-Ansatzes Energieunternehmen Teil des Portfolios.

Quelle: Staub-Bisang/Stüttgen/Mattmann (2022) -

Die ESG-Integration ist die direkte Einbeziehung von ESG-Chancen bzw. -Risiken in die traditionelle Finanzanalyse. Dabei werden ESG-Kriterien mittels eines systematischen Prozesses und geeigneter Recherchequellen in die Anlageentscheidungen einbezogen. Eine Investition muss somit neben Kriterien bezüglich Finanzen, Liquidität und Geschäftsmodell ebenfalls gewisse Nachhaltigkeitskriterien erfüllen.

-

Nachhaltige thematische Anlagen investieren in Unternehmen oder Länder, die zur Umsetzung von nachhaltigen Lösungen sowohl im ökologischen als auch sozialen Bereich beitragen. Im Umweltsegment umfassen diese Investitionen z. B. erneuerbare Energien, Energieeffizienz, saubere Technologien, kohlenstoffarme Transportinfrastruktur, Wasseraufbereitung oder Ressourceneffizienz. Im sozialen Bereich geht es um Themen wie Bildung, Gesundheitssysteme, Armutsbekämpfung oder Lösungen für eine alternde Gesellschaft.

-

Impact Investments streben neben einer finanziellen Rendite auch eine messbare positive Wirkung auf ökologische und gesellschaftliche Entwicklungen an. Der Einfluss muss transparent ausgewiesen werden.

-

Engagement (Unternehmensdialog)

Beim Engagement setzen Anleger:innen darauf, über ihre Rechte als Anteilseigner:innen Unternehmen zu beeinflussen. Dies mit dem Ziel, das Management von Unternehmen davon zu überzeugen, Umwelt-, Sozial- und Governance-Kriterien zu berücksichtigen. Dieser Dialog beinhaltet beispielsweise die Kommunikation mit der Geschäftsleitung und dem Verwaltungsrat von Unternehmen sowie die Einreichung oder Miteinreichung von Anträgen von Aktionär:innen. Ein erfolgreiches Engagement kann dazu führen, dass Unternehmen ihre Strategie und Prozesse ändern, um die ESG-Performance zu verbessern und ESG-Risiken zu verringern. Engagement kann in Form von direkten Interaktionen zwischen einer Investor:in und einem Beteiligungsunternehmen erfolgen oder als kooperatives Engagement, bei dem sich mehrere Investor:innen zusammenschliessen, um einen gemeinsamen Dialog zu führen.

Stimmrechtsausübung

Dieser Begriff bezieht sich auf die aktive Ausübung von Stimmrechten durch Investor:innen auf Basis von ESG-Grundsätzen, um ihre Bedenken bezüglich Umwelt-, Sozial- und Governance-Fragen auszudrücken.

-

-

Jede Geldanlage muss ein Ziel verfolgen. Vielleicht ist es Ihnen wichtig, den Wert Ihrer Anlage zu steigern oder das Vermögen für die nächste Generation zu erhalten. Oder sie möchten, dass die Anlagen Ihre Wertvorstellungen widerspiegeln. Was auch immer Ihre Ziele sind – nachhaltigkeitsbezogene Anlagen können eine Lösung sein. In einem ersten Schritt müssen Anleger:innen einige wichtige Fragen beantworten.

Anleger-/Risikoprofil klären

- Anlageziele: Zeithorizont, Risikofähigkeiten / -bereitschaft, Anlagezweck, Anlagebeschränkungen bestimmen

- Kenntnisse und Erfahrungen berücksichtigen

- Finanzielle Verhältnisse definieren

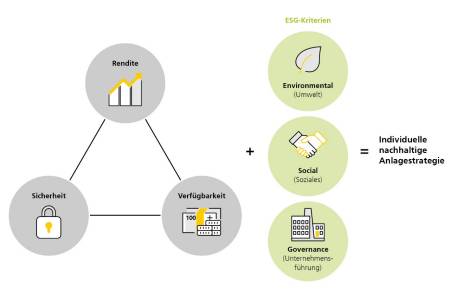

Aus dem Anleger-/Risikoprofil ergeben sich die persönliche Anlagestrategie (Zinsertrag bis Kapitalgewinn) sowie die persönlichen Wertvorstellungen (z.B. Fokus auf nachhaltige Produkte) der Anleger:in.

Magisches Dreieck der Vermögensanlage, ergänzt mit nachhaltigkeitsbezogenen Kriterien

Das magische Dreieck der Geldanlage bezeichnet die Ziele, die Sie bei der Vermögensanlage berücksichtigen sollten: Rendite, Verfügbarkeit (Liquidität) und Sicherheit. Nachhaltige Anlagen erweitern diese wirtschaftliche Sichtweise um ökologische und gesellschaftliche Aspekte. Diese zusätzlichen Bewertungskriterien bezeichnet man als ESG-Kriterien. Die Abkürzung «ESG» steht dabei für Umwelt (Environment), Soziales (Social) und gute Unternehmensführung (Governance).

Finden Sie heraus, welche Anlagestrategie zu Ihnen passt. Unsere Kundenberater:innen unterstützen und beraten Sie auf Wunsch gerne dabei, Ihre Anlagestrategie zu erarbeiten und die geeigneten Anlagen auszuwählen.

Haben Sie eine Frage?

Profitieren Sie jederzeit vom Wissen unseres Expertenteams.